ファイナンシャル・ブロガーで、1975年から投資を行っている個人投資家であるジェイエル・コリンズさんが書かれた「父が娘に伝える自由に生きるための30の投資の教え」。

一言で言うと「裕福になるためのシンプルな方法」を教えてくれる本です。

自分達へのメモ・要約として残します。

におすすめの1冊です。

※この本、実はKindle Unlimited対象なので、月額980円が今なら30日間無料で読めます。読み終わったら端末から消すだけなので、モノを増やしたくない人には最適です。

借金をして買う価値のあるものない

住宅ローン、学生ローン、自動車やクレジットカードのローンなど、借入金は当たり前でないということを理解しなければならない。

自動車を300万円で買えば、300万円が消えてしまうことは誰にでもわかる。

しかし、ほとんどの人はローンで買うことの意味を理解していない。

「この車を買うために300万円なんて払いたくないよ。もっとたくさん払いたいんだ」と言ってるようなもの。

借入金は返済しなければいけないため、現在の収入源に依存することになる。

人生の選択をするとき、大きな制限になる。

収入の範囲で消費し、借金はしない。お金で買えるものよりも、貴重なことは「自由」。そのために余りは投資する。

お金を投資に回す

マイク・タイソンは史上最も恐れられたボクサーの一人で、彼ほどボクシングに習熟した人はいませんが、お金については別の話。

彼は3億ドル(日本円で350億)を稼いだあと、破産。

毎月40万ドル(6000万)かかると言われたライフスタイルは続きませんでした。

根本的な問題は、彼がお金を「物を買う道具」としてしか考えていなかったこと。

お金の使い方は物を買う以外に、お金に働いてもらう投資という使い方がある。

投資は色々とあるが長期的に見ると、株に勝る投資はない。

1975年1月から40年間、米国市場の平均利回りは配当を再投資すれば11.9%くらいに、配当を投資しなければ8.7%くらいになる。

米国の代表的な指数であるS&P500に100万投資していたら、約9000万になっている計算になる(なんと、S&P500の直近10年の平均リターンは14.7%)。

投資については、こちらの記事へ↓

会社に縛られないお金が重要

お金を貯めていないことが後で自分を縛る障害になる。

節約して多くを投資すれば「会社に縛られないお金」が早く貯まる。

我慢の先に「自由」を買える。

経済的自立とは選択肢を持っているということ。

何か嫌なことがあれば「ノー」と言える状態。

「会社に縛られないお金」を持ち、そのおかげで自由である。

元手がない場合は、投資をするために10年間はキャリアを積み、仕事ができる人間として評価されるため必死で働く(収入アップも見込める)。

働き蜂になれということではなく、積み上げたキャリアも後々の選択肢に繋がっていく可能性を秘めている。

この間も節約をして、貯金をし、投資をするための元手を作る。

できれば給料の半分を投資に回す。

収入の多くを貯蓄に回す利点は、投資を増やすだけでなく、控えめに暮らす方法も身に付くことにもある。

貯蓄を増やす具体的な方法については、こちらの記事へ↓

インデックス投資だけをする

では具体的にどんなものに投資をするのか?

専門家に相談すると良いように思われるが、銀行や投資アドバイザー、保険家には近づかない、近づけさせない(ほとんどの商品は知らずに手数料が引かれている)。

ほとんどのアドバイザーは自分のことしか考えてない。

彼らと付き合って、良い運用先を選ぶのに時間を使うくらいなら、自分自身でやる。

あなたのお金についてあなた以上に本気で考える人はいない。

だからといい、個別株の一つ一つをチェックしている時間はない。

そこで指数に連動する、低い手数料のインデックスファンドに投資する。

投資の神様と言われているウォーレン・バフェットでさえ、自分が亡くなったら、妻の信託財産はインデックスファンドに投資するように勧めている。

投資の有名な格言に「すべての卵を一つのカゴに入れてはいけない」という言葉があり、分散投資の大切さを表しているが、これを忘れる。

「すべての卵を一つのかごに入れて、そのことを忘れてしまおう」を覚える。

このカゴがインデックスファンドである。

貯金より投資すべき理由

日本の銀行の預金率は高いところでも年0.4〜0.3%程度。

米国や全世界株式といったインデックスファンドへの投資は年7〜5%の利率を手堅く見込める。

貯金より投資。現金で持っていてもお金は働かない。

日本であれば投資したお金が所得控除になるidecoや、運用益が無課税になるNISAなどの制度を利用すべき。

だからと言って、全てのお金を投資に回して良いわけではない。

現金は最低限の生活防衛資金を用意する(会社員は生活費の半年〜1年分、自営業は1年〜2年分が目安)。

暴落が来てもすぐに回復する

株式市場は投資する有力候補だが、激しく上下することも忘れずに。

市場は長期的には上昇を続けるが、動きは荒く、途中の道は平坦ではない。株価が下がったらもっと買う。

下がった時に買うのは難しい。

周りの人々もニュースもパニックに陥り、誰もが「売れ」と叫んでしまう。

先のことは誰にもわからない。

わかるという人を無視する。

みんな妄想に駆られているだけだ。

市場は必ず回復する。

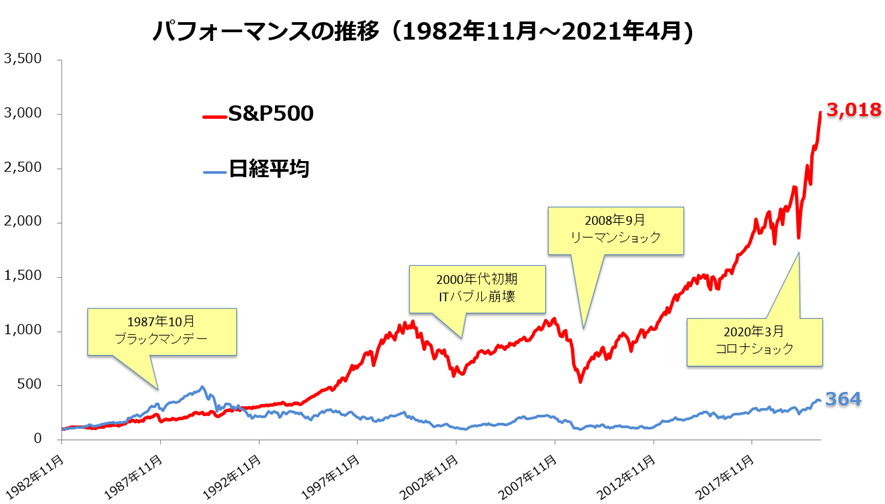

下図は、SP500指数の40年間の推移。

途中で暴落はあるが、長期でみると右肩上がりになっている。

資産を積み上げるステージでは市場の下落は歓迎すべきこと。

このタイミングで投資できれば、同じ資金で多くの投資商品を購入できる。

出典;マネックス証券

いつ投資しても良い

株価を予想する秘伝の公式やどの株が儲かるか予想することは誰にもできない

。歴史的に確かなのは10年後には上がっていることだけ。

投資において最大の味方は「時間」。

できるだけ早く始めることで、複利の力を最大限に活用できる。

人生で一番若い日は今日。今、投資することが重要。

自分で投資する銘柄を選ばない

短期トレードは再現性がない。

株価のチャートをずっと見ても飽きない人でないと続かない。

インデックスファンドと異なり、プロのファンドマネージャーがアクティブに運用するファンドは規模が大きく、利益率の高いビジネス。

ただし、運営会社に利益率が高いだけで、投資家にとってはそれほどでもない(頻繁に取引するため、手数料が高い)。

1998年に株式でアクティブ運用を行なっていたファンド全てを調査した結果、15年後に生き残っていたのはこのうちの55%。

その中でインデックス投資を上回った実績を残せたファンドはわずか18%。

82%のファンドはインデックス投資家に負けている。

さらに長期の30年で見れば、インデックスを上回る実績を示したのはわずか0.6%のファンドだけで、統計学的にはゼロと有意さが認められない結果。

S&P500などの指数に連動するインデックスファンドに投資するということは、地球で最も強大で影響力が強く、そして豊かな国にある多種多様な企業の集合体500社に資産の成長を委ねることになる。

これらの企業では、優秀な社員たちが、時代の変化に対応して頑張っている。

中には失敗して無価値になってしまう企業もある。

しかし、状況が悪化し時価総額が一定レベルを下回れば、インデックスから外されてしまう。

代わりに、新しくもっと元気な企業が組み込まれる。

インデックスファンドには「自浄作用」があり、成長に上限はない。

生活費以外を株に投資する

前述したように収入の50%以上を蓄えに回せば、自由という目標達成は早くなる。

逆に蓄える比率が低ければ、達成するのにより多くの時間は必要になる。

市場が好調であれば、目標に早く到達できるかもしれない。

健全な投資は複雑でない。健全な投資は驚くほどシンプルだ。

資産を積み上げる段階では、生活防衛資金を確保したうえで、100%株式となるインデックスファンドに投資する(5%程度の現金と95%投資)。

資産を維持する段階では株式75%、債券20%、現金5%を目安とし、微調整を行う。

筆者は生活費以外を株に投資することを推奨しているが、sasa家はこれにはデメリットもあると思う。

その年齢ごと、または「今、この瞬間」しか味わえない経験の機会損失に繋がる可能性がある。

未来のための貯蓄・投資と「今」とのバランスも大切に。

毎年使う金額の25倍の資産を築く

代表的な指数に連動するインデックス投資は、平均で1年間5〜7%増える。

資産の4%で生活できれば、資産を減らすことがない。

つまり、資産の4%で生活できるまで投資を行い、投資額の4%で1年を暮らせれば、経済的に自立できる(4%ルールは米国株だけに適応されることに注意)。

言い換えれば、経済的自立は、年間の必要経費の25倍の資産を蓄えるということ。

「トリニティ・スタディ」が発表している研究結果によると、毎年の資産の取り崩しを4%以下にした場合、96%の確率で30年後の資産は全く減少しないというものだった。4%ルールはここから来ている。

月の生活費が20万円、年間の生活費が240万円の人は、6000万円蓄えることが目標となる。

このことから、経済的自立は資産を増やすのと同時に必要な経費をコントロールすることが求められる。

これが達成できたら、投資が生み出した利益を使って生活しよう。

この時点で楽しく生活するか、引き続き仕事を頑張るか、あるいは新しいことを始めるか選択することができる。

まとめ

SASA家はたくさんの本を読む中で一番大切なものは「好きな時に、好きな人と、好きなだけ、好きなことができること」だと痛感しています。

趣味に没頭できる時間、友人たちと過ごす時間、やりたいことを好きなタイミングでできることは本当に大切なことです。

必要な事と不必要な事、優先度が高いものと低いものを見極めてなるべく貯金や投資に回す様にしています。

そのためにも Less Is Moreの考え方は大切だと思っています。

※この本、実はKindle Unlimited対象なので、月額980円が今なら30日間無料で読めます。読み終わったら端末から消すだけなので、モノを増やしたくない人には最適です。

今回の記事が少しでも参考になれば嬉しいです

絶景キャンプ場や厳選ギア、趣味のための家計管理・生活術について、ブログ・インスタで発信中です♪

フォロー・シェアして頂けたら励みになります、よろしくお願いします!

▼ 【必見!】SASA家流・趣味や家族のための家計管理術はこちら

▼ あなたのお金と向き合う第一歩に!【おすすめ家計簿アプリ】はこちら

▼ お金の捻出は固定費の見直しから! 【通信費・格安SIM編】はこちら

▼ お金の捻出は固定費の見直しから! 【住宅ローンの見直し】はこちら

COMENTS