「将来のために貯金しなきゃいけないけれど、今の趣味や娯楽も我慢したくない💦」

「新NISAが良いと聞くけれど、難しそうで何から手をつければいいか分からない💦」

平均的な収入の会社員にとって、お金の悩みは尽きないものです。

実は、私たちもかつては「お金に無頓着」な一人でした。

20代後半、大きな買い物をしたことで、貯金がほぼ底をつくという経験をしたのです。

「このままではまずい!」と一念発起し、徹底的な家計の見直しを開始。

結果として毎年100万円以上の貯金ができるようになり、ようやく心に余裕が生まれてきた頃、ある疑問が湧きました。

そこから効率よく資産を増やす方法を模索する中で、必死に勉強を重ね、ようやく辿り着いたのが、「再現性が高く、忙しい会社員でも仕組み化できる投資」でした。

今回は、一度どん底を経験した私たちが、将来への備えと「今を楽しむ趣味のお金」を無理なく両立できるようになった、手間をかけない資産形成術をお伝えします。

投資にはリスクが伴い、元本保証はありません。この記事は特定の銘柄を推奨するものではなく、あくまで私の体験と調べた結果に基づいた一つの考え方です。最終的な判断は、ご自身で納得いくまで調べた上で、自己責任で行ってください。あなたのお金についての責任はあなたにしか負えません。

投資の前に「家計の土台」を作る

投資を始めようとすると、いきなり「どの銘柄を買うか?」に目が向きがちですが、実はその前に守るべき「4つのステップ」があります。

ステップ① 家計の収支を把握する

まずは「今、何にいくら使っているのか」を可視化することから始まります。

家計簿アプリなどを活用し、支出の全体像を把握しましょう。

ここが全てのスタート地点です。

家計というバケツのどこに「穴」が開いているか知らないと、ダダ漏れだよ!

ステップ② 固定費を見直す

収支が見えたら、最もインパクトの大きい固定費(保険、通信費、住居費、サブスク等)にメスを入れます。

わが家は貯蓄型医療保険・個人年金保険を解約、通信費(格安SIMへの乗り換え)の見直しなどで、月/約60,000円/月=年間約80万超の収支改善に成功しました。

ステップ③ 変動費を無理のない範囲で整える

次に、食費や日用品などの変動費です。

「削りすぎて生活の質が落ちた」となっては本末転倒なので、自分にとって満足度の低い無駄遣いから優先的に減らしていきます。

ステップ④ 生活防衛資金を確保する

浮いたお金をすぐに投資に回すのではなく、まずは「何かあった時のためのすぐ使える貯金=生活防衛資金」を貯めます。

「ないもの」として、慎ましく暮らす

人は手元にお金があると、つい使ってしまう生き物です。

だからこそ、生活防衛資金以外のお金は「先取り貯金」と同じ感覚で、最初から投資に回して「ないもの」として扱うのがコツです。

この仕組みを作ることで、無駄遣いを自然に防ぎ、趣味を楽しみながらも慎ましく、それでいて豊かな生活を送ることができます。

なぜ「インデックス投資」が忙しい会社員に向いているのか

仕事や家事、そして趣味に忙しい私たちにとって、投資の最大の壁は「時間」と「手間」です。

そこで私たちがたどり着いた選択肢が「インデックス投資」でした。

最大のメリットは「ほったらかし」で良いこと

インデックス投資の何よりの魅力は、一度設定してしまえば、あとは「ほったらかし」で良いという点です。

毎日株価チャートをチェックしたり、難しい決算書を読み込んだりする必要はありません。

投資に時間を奪われないからこそ、私たちは本業の仕事や、カメラ・キャンプといった大好きな趣味、家族との時間に全力で没頭できるのです。

ほったらかしを支える「3つの原則」

なぜ、何もしなくても資産形成が進むのか?

それは、インデックスファンドが以下の3つの原則に基づき、科学的に「負けにくい」仕組みになっているからです。

① 長期 時間の力を味方につける

インデックス投資において、時間は最強の味方です。

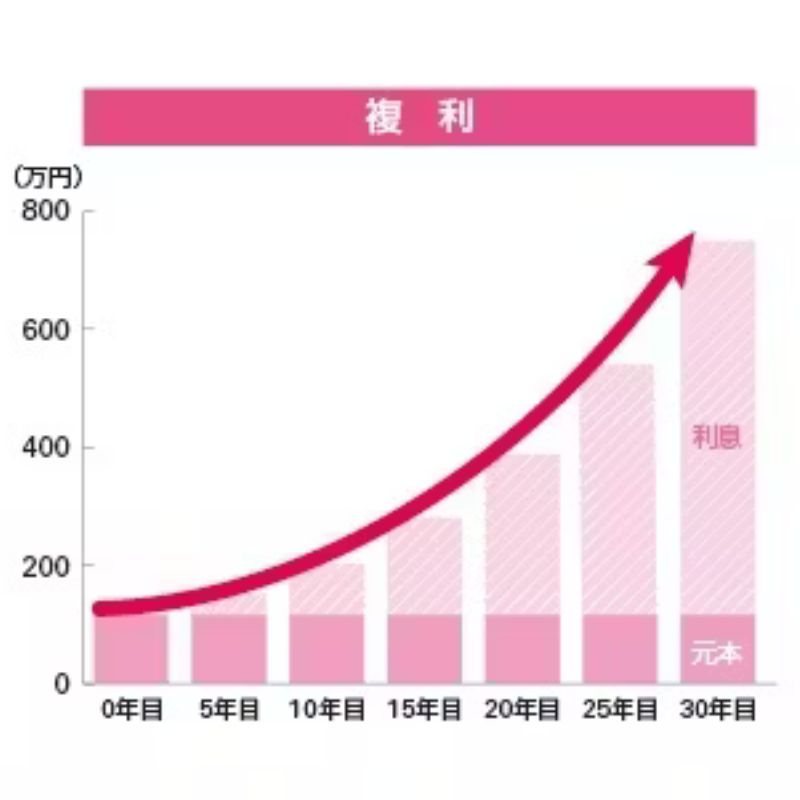

10年、20年と持ち続けることで、得た利益がさらに利益を生む「複利」の力が雪だるま式に働きます。

◾️ 利息が雪だるま式に増える「複利」の効果

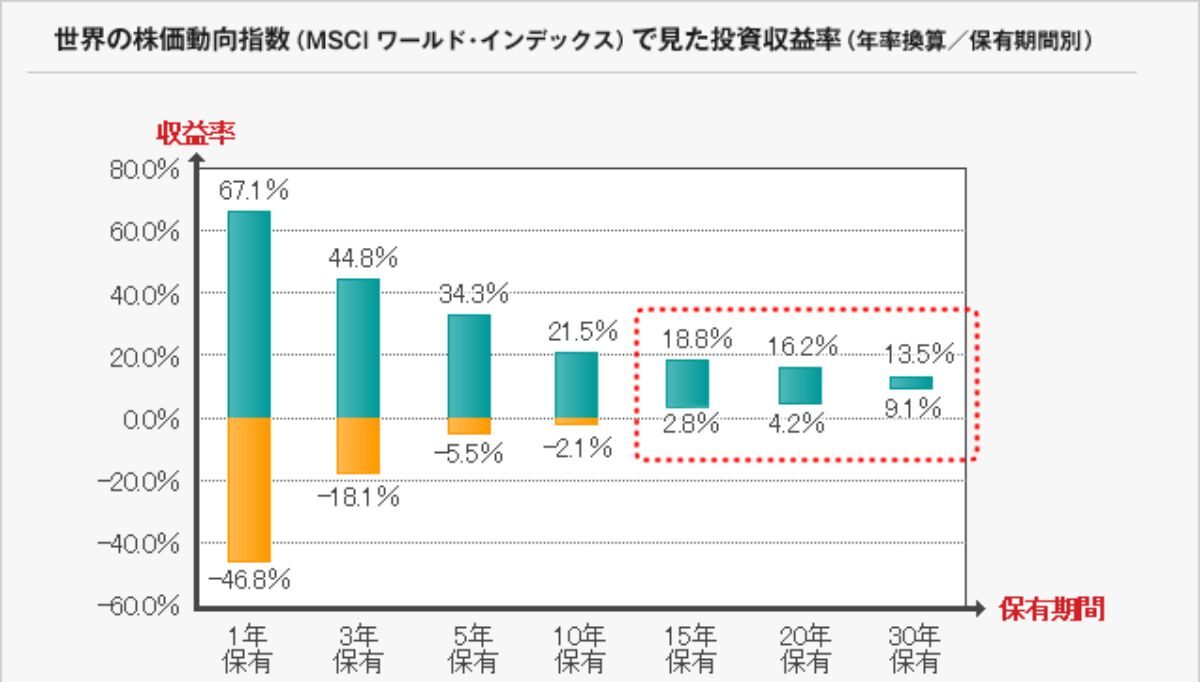

過去のデータでは、15年以上の長期にわたって投資を継続した場合、どの期間を切り取っても運用成績がプラスに収束しているという事実があります。

「短期的な暴落に一喜一憂せず、ただ持ち続ける」ことが、結果として着実な成果に繋がるのです。

どういうインデックスファンドに投資すると、この恩恵が受けられるのかは後述するよ

② 分散 リスクを「数」で薄める

投資の格言に「卵を一つのカゴに盛るな」という言葉があります。

一つのカゴを落とせば全ての卵が割れますが、複数のカゴに分けておけば被害は最小限で済みます。

これは、美術品の収集家が特定の1枚に全財産を賭けるのではなく、数多くの作品をコレクションするのに似ています。

たとえ一部の作品の価値が下がっても、他の多くの作品が価値を保ち、中にはとんでもない成長を遂げる「お宝」が混ざることで、マイナスを帳消しにして全体の資産を大きく押し上げてくれるのです。

世界中、あるいは市場全体に広く投資するのは、「確実な成長」を漏らさず拾い上げるためです。

低コスト 20年後の「手残り」を最大化する

インデックス投資では、運用手数料(信託報酬)の低さが命です。

「たかが1%の差」と思うかもしれませんが、20年、30年と運用を続けると、その差は残酷なほど明確になります。

手数料にも先ほどの「複利」がかかると想像すると…わかるかな?

自分で銘柄を選ばない代わりに、徹底的にコストにこだわる。

この「守りの姿勢」こそが、将来の大きな資産差を生むことになります。

この仕組みがあるからこそ、「片手間」でありながら、着実で納得感のある資産形成を目指すことが可能になるのです。

このことは、数多くの投資のベストセラー本で投資プロフェッショナルや研究家が分析・主張しています

納得して選ぶ「オルカン」や「S&P500」

現在、多くの投資家(プロも含む)が検討するのが、新NISAでも人気の高い以下の2つのインデックスファンドです。

特に「eMAXIS Slim(イーマクシス スリム)」シリーズは、業界最低水準の運用コストを目指し続ける姿勢から、多くの投資家に支持されています。

Slim(スリム)じゃない「eMAXIS (イーマクシス)」シリーズは手数料(信託報酬)が高い別物だから注意してね

どちらが良いという正解はありません。

大切なのは、それぞれの特徴を理解し、「もし明日、30%の暴落が起きたとしても、自分が信じて持ち続けられるのはどちらか?」という視点を持つことです。

人から勧められたからではなく、自分で調べて、コストの低さや投資先に納得して選ぶ。

その「納得感」こそが、長期投資を成功させるための一番の秘訣になります。

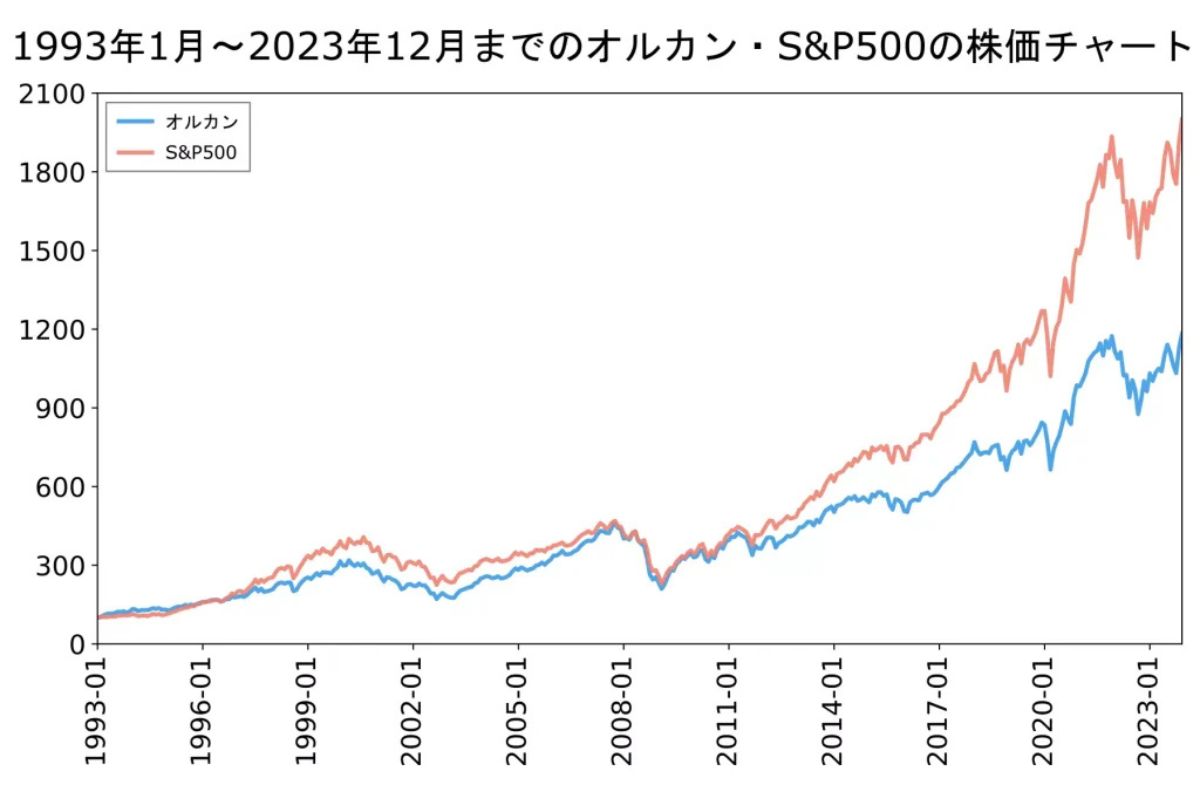

こちらの図は、オール・カントリー(全世界株式)、S&P500(全米株式)の30年間の推移です。

上下動はあるものの、長期で見れば右肩上がりに上昇しているのが分かります。

米国に偏るのが怖くて全世界に満遍なく投資したい人はオルカン、世界の株式時価総額の半分以上を占める米国トップ500の企業に分散投資したい人はS&P500!

これらの指数に組み入れる株の銘柄は、時価総額で容赦なく入れ替わる自浄作用があるのも優れているポイント!

「今」を楽しむための資産形成

私が投資をしていて一番良かったと感じるのは、「お金を使いやすくなった」ことです。

資産形成の仕組みが整うと、「このキャンプ道具を買ったら将来困るかも…」という漠然とした罪悪感が消えます。

将来へのルートが確保できているからこそ、今しかない趣味や娯楽に、自信を持ってお金と時間を使えるようになりました。

投資や貯蓄は人生を豊かにするための「手段」であって、目的ではありません。

まとめ 一歩踏み出し、あとは「日常」を楽しむ

投資に絶対はありません。

しかし、自分で調べて納得した上で「先取り貯金→長期・分散・低コストインデックスへの投資」の仕組みを作ることは、会社員が将来の不安を減らすことや選択肢を得るためにとても、有効な手段の一つだと私たちは考えています。

まずは小さな家計改善から始め、自分に合ったペースで「今」と「将来」のバランスを整えていきましょう!

今回の記事が少しでも参考になれば嬉しいです

絶景キャンプ場や厳選ギア、趣味のための家計管理・生活術について、ブログ・インスタで発信中です♪

フォロー・シェアして頂けたら励みになります、よろしくお願いします!

▼ 【必見!】SASA家流・趣味や家族のための家計管理術はこちら

▼ あなたのお金と向き合う第一歩に!【おすすめ家計簿アプリ】はこちら

▼ お金の捻出は固定費の見直しから! 【通信費・格安SIM編】はこちら

▼ お金の捻出は固定費の見直しから! 【住宅ローンの見直し】はこちら

▼ お金の捻出は固定費の見直しから!【電気・ガス代編】はこちらから

▼ 「こだわり」のキャンプギアはこちらからチェック!

COMENTS